Un marché immobilier en nette reprise

Un premier semestre 2015 très positif et sur tous les fronts

- Les demandes en volume, qu’il s’agisse de l’acquisition de résidence principale, secondaire ou d’un investissement locatif, sont en très forte augmentation.

- Neuf et ancien bénéficient du retour de la demande (respectivement +45% et +44%), tout comme la construction individuelle (+37%) mais qui reste cependant en retrait par rapport à 2013.

- Les primo-accédants sont de retour (volume en hausse de 42% vs. S1 2014) mais les secundo-accédants ne sont pas en reste (+44%). Mais ce sont toujours les primo-accédants qui portent le marché avec 78% des demandes de financement.

« Dès janvier, nous avions observé les premiers signes d’un marché en reprise, qui se sont confirmés tout au long du 1er semestre. Les demandes de financement réalisées par les primo-accédants ont augmenté de plus de 40% par rapport au 1er semestre de 2014. En ce qui concerne l’investissement locatif, le nombre de demandes a progressé de près de 50% », commente Cécile Roquelaure, Directrice Communication & Etudes d’Empruntis.

Une dynamique impulsée par plusieurs facteurs :

- La forte baisse des taux, qui, malgré une lente remontée depuis la fin mai, restent extrêmement attractifs : aujourd’hui les Français empruntent au taux moyen de 2,55% sur 20 ans (2,35% en mai 2015, 2,60% en janvier 2015 et 3,05% en juillet 2014),

- La baisse des prix de l’immobilier, qui a permis de faire revenir les acheteurs,

- Les dispositifs d’accompagnement dédiés à l’accession (PTZ) ou à l’investissement locatif (Pinel), ont contribué au retour des primo-accédants et des ménages modestes, ainsi qu’aux investisseurs, dans le neuf et la construction individuelle.

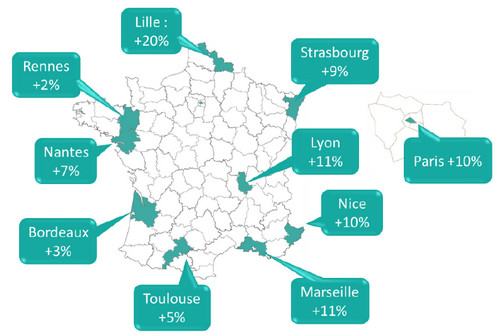

Evolution du pouvoir d’achat immobilier dans les grandes métropoles depuis juillet 2014

Depuis juillet 2014, le pouvoir d’achat dans les métropoles régionales ayant une attractivité croissante progresse moins vite.

Les plus fortes évolutions du pouvoir d’achat se trouvent à :

1. Lille : +20,48%

2. Lyon + 11,05%

3. Marseille +10,94%

« Lille, Lyon et Marseille ont bien profité à la fois de la baisse des taux mais également des plus fortes baisses de prix au m2 sur un an glissant » précise Cécile Roquelaure, « encore une preuve que la dynamique du marché ne peut être portée par la seule baisse des taux, même s’ils constituent un puissant accélérateur. L’impact psychologique de prix élevés ne doit pas être négligé. », poursuit Cécile Roquelaure.

Malgré tout le pouvoir d’achat demeure plus élevé à :

1. Nantes (72 m2 pour 183.578€ de capacité d’emprunt à un taux moyen de 2,3%)

2. Strasbourg (71 m2 pour 173.890€ de capacité d’emprunt à un taux moyen de 2,4%)

3. Rennes (70 m2 pour 173.006€ de capacité d’emprunt à un taux moyen de 2,3%).

Quelles perspectives pour le deuxième semestre ?

- Une accalmie des demandes au 3e trimestre, traditionnellement moins générateur de projets avec la rentrée scolaire et pendant lequel les banques vont se consacrer à rattraper leur retard.

- Dès octobre, une nouvelle période portée par la dynamique positive actuelle, avec à nouveau une augmentation du nombre de demandes de financement.

- Une remontée lente des taux qui devrait être sans influence notable sur le marché de l’acquisition, à condition que les prix ne repartent pas à la hausse, et entrainent un effet ciseau sur la demande.

- Une sélectivité plus marquée des banques, qui, si elle n’a pas d’impact sur la demande, pourrait limiter l’aboutissement des projets des ménages modestes. Il faudra, pour l’emprunteur, bien choisir les établissements sollicités pour avoir les plus grandes chances de voir son financement aboutir

- Le dernier quadrimestre confirmera l’attrait du dispositif Pinel avec une augmentation du nombre de demandes dans le neuf, bénéficiant de l’avantage fiscal.

« Les banques devraient réactiver leur politique de conquête car les dossiers qui leur seront proposés à partir d’octobre se réaliseront en 2016 et viendront contribuer à leurs objectifs. Plusieurs acteurs ont pour habitude de réaliser leurs objectifs sur le 1er semestre de l’année, le marché devrait donc être très dynamique. Les emprunteurs auront alors plus de marges de manoeuvre pour mettre en concurrence les banques et négocier. Mais il leur faudra aussi valoriser les atouts de leur projet pour séduire les banques, plus sélectives. », conclut Cécile Roquelaure.

Communiqué fourni par l'enseigne

Patrick Rucart est rédacteur pour le site Observatoire de la Franchise depuis 8 ans. Avec une solide expérience dans le domaine de la franchise et de l'entrepreneuriat, il suit de près les tendances du marché et les stratégies des réseaux. Son expertise lui permet de donner des conseils pratiques aux futurs franchisés et d'analyser les évolutions du secteur. Grâce à son regard averti, Patrick aide les entrepreneurs à mieux comprendre les enjeux et les opportunités de la franchise, avec des informations claires et fiables.